Несмотря на санкции и дисконты на российскую нефть, 2023 год выдался удачным для нефтяного сектора, особенно его второе полугодие, в котором рублевая цена бочки Urals обновила Локальные максимумы.

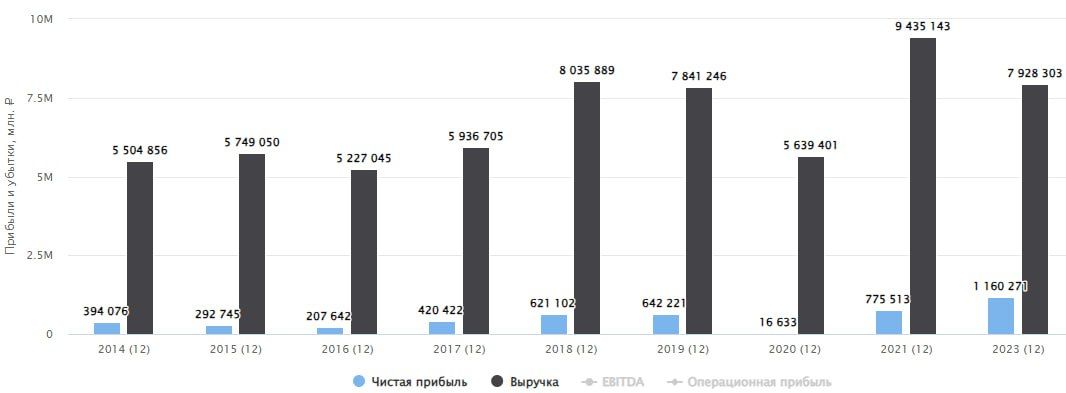

По итогам 2023 года выручка Лукойла по МСФО оказалась на 16% ниже, чем в 2021 году (в 2022 году отчета по МСФО не было). Скорее всего, это связано с изменениями учета выручки от трейдингового бизнеса Лукойла. Гораздо важнее для инвесторов — увеличение операционной и чистой прибыли. Первая выросла с 978,9 млрд руб. до 1427,7 млрд руб. А вторая с 775,5 млрд руб. до 1160,3 млрд руб.

Недавно Лукойл объявил финальный дивиденд за 2023 год в размере 498 рублей на акцию. Эта рекомендация слегка разочаровала инвесторов, которые ждали 600-700 рублей. Ранее в 2023 году эмитент уже платил 447 рублей. Таким образом, суммарная годовая доходность к текущей цене составляет 12,7%. Неплохо, но с другой стороны, в период высокой ключевой ставки и доходности облигаций, такой цифрой никого не удивишь.

При этом, компания накопила на своих счетах 1180 млрд рублей кэша, что составляет 23% от ее капитализации. Инвесторы уже давно ждут, что Лукойл сможет выкупить до 25% собственных акций с дисконтом у нерезидентов. Под это, скорее всего, и копится денежная кубышка. В крайнем случае, если история с выкупом заглохнет, Лукойл сможет порадовать своих акционеров повышенным дивидендом.

Новым риском для нефтяных компаний в России стали участившиеся атаки беспилотников на НПЗ, часть из которых пришлась как раз на заводы, принадлежащие эмитенту. Не исключено, что это может быть еще одной причиной дивидендной осторожности Лукойла.

Акции компании смотрятся интересно даже по текущим ценам. Бизнес имеет на счетах много свободных средств, которые пойдут либо на выкуп у нерезидентов, либо на дивиденды. Оба расклада позитивны для инвесторов. Что касается рисков, то они характерны для всего нефтяного сектора, а не только для Лукойла и просчитать их в моменте очень сложно. Я свою долю продолжаю удерживать, при появлении важных новостей или в случае коррекции, планирую немного нарастить.

https://www.finam.ru/