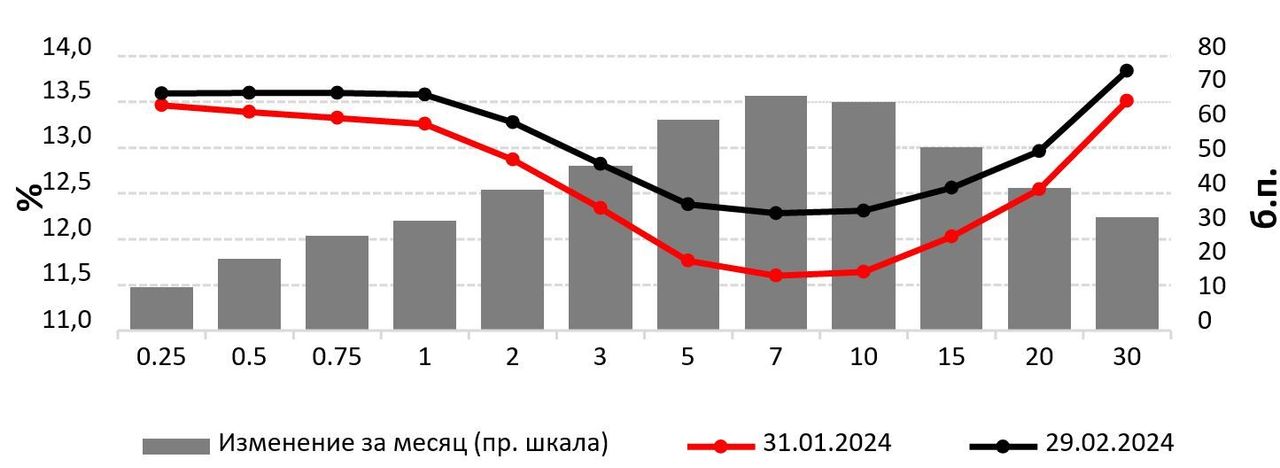

ЦБ РФ опубликовал отчет «Обзор рисков финансовых рынков» за февраль. Комментарий регулятора к заседанию ЦБ по ключевой ставке 16 февраля относительно того, что рассматривался вариант повышения ставки, стал холодным душем для инвесторов в облигации. Одновременно, усиление санкционной риторики в феврале оказало дополнительное давление на финансовый рынок. Несмотря на разъяснения в Резюме Банка России, что «при устойчивом снижении инфляции и инфляционных ожиданий той же степени жесткости денежно-кредитных условий (то есть тому же уровню реальных процентных ставок) будет соответствовать постепенно снижающаяся ключевая ставка», давление на ОФЗ не только не ослабло, но и усилилось в марте. С начала февраля до середины марта рост доходности долгосрочных ОФЗ составил 90-100 б.п. В противовес слабой конъюнктуре вторичного рынка, активность на первичных аукционах Минфина была высокой — СЗКО заметно увеличили свою долю на первичных аукционах ОФЗ в феврале, а Минфин к середине марта полностью выполнил план по размещению долгосрочных ОФЗ.

Мы обратили внимание на следующие аспекты различных сегментов финансовых рынков:

ОФЗ – СЗКО увеличили покупки ОФЗ на аукционах Минфина в январе и феврале, причем в феврале доля СЗКО превысила 50%. Одновременно банки увеличили продажи ОФЗ на вторичном рынке, что оказало значительное давление на котировки и обусловило рост доходности

Рынок акций – поддержку рынку акций оказал банковский сектор, в то время как интерес физлиц к акциям был низким

Валютный рынок – объем чистых продаж валюты крупнейшими экспортерами в феврале заметно сократился, продажа валюты Банком России частично компенсировала давление на рубль

Рынок облигаций

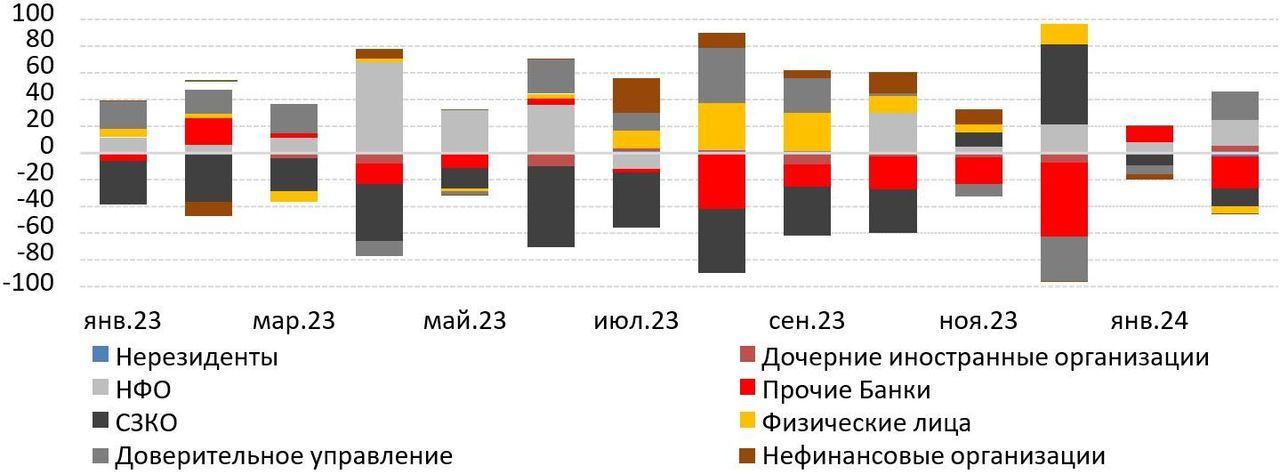

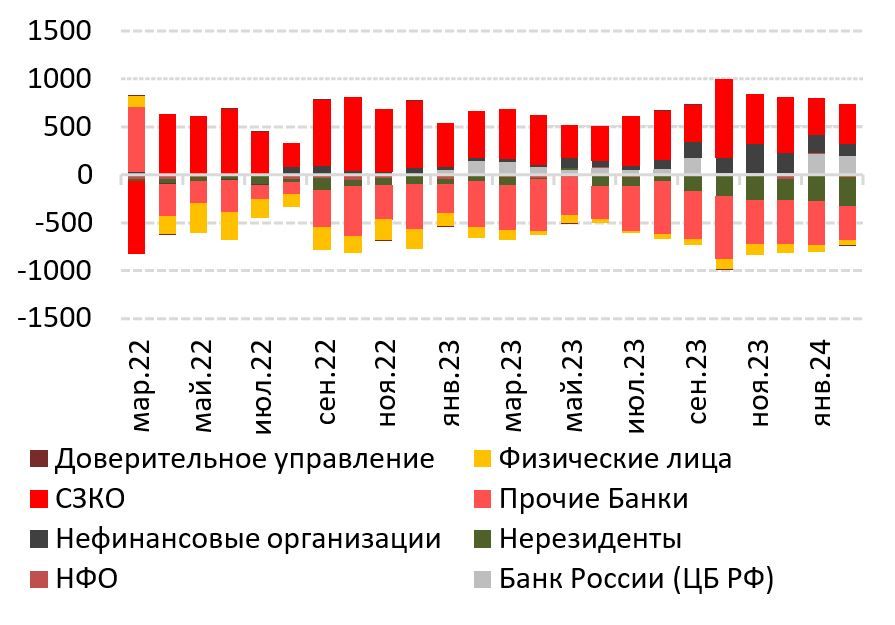

Вторичный рынок. Ранее мы отмечали, что динамика доходности на вторичном рынке ОФЗ в значительной степени зависит от поведения банков (преимущественно системно значимых банков, СЗКО). Рост покупок облигаций банками на вторичном рынке в декабре 2023 г. способствовал заметному снижению доходности ОФЗ. Напротив, рост продаж ОФЗ банками на вторичном рынке в феврале оказал существенное давление на котировки, что обусловило рост доходности на 40- 70 б.п. в феврале. В феврале покупателями ОФЗ на вторичном рынке выступили НФО и управляющие компании в рамках доверительного управления, в то время как СЗКО и прочие банки были продавцами ОФЗ. В январе объемы были незначительными по сравнению с февралем. В феврале физлица также стали продавцами ОФЗ, хотя еще в декабре покупки ОФЗ розничными инвесторами были существенными.

Покупки (+) / продажи(-) ОФЗ по участникам, млрд руб.

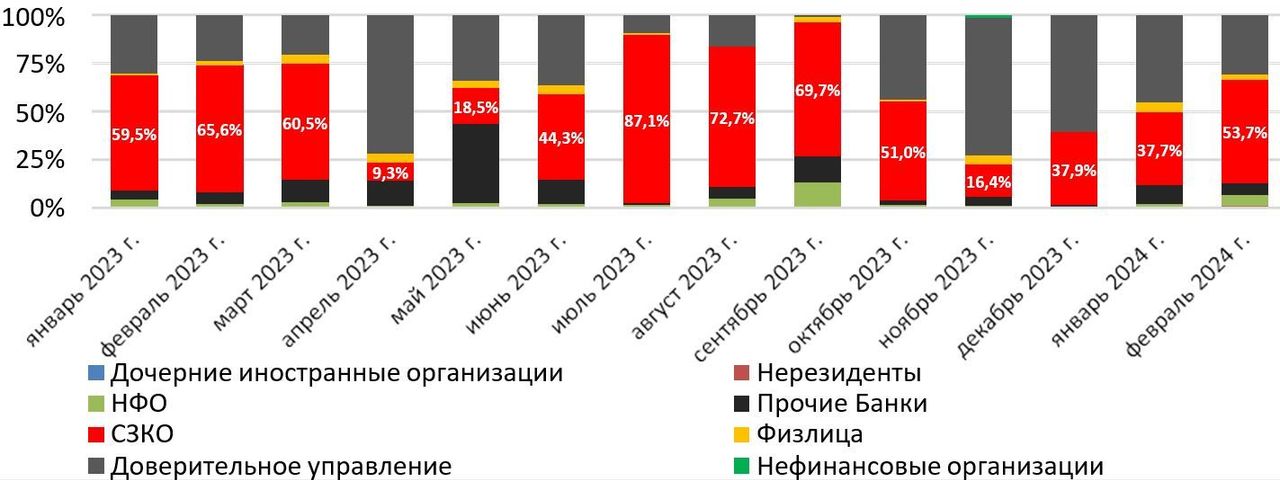

Аукционы ОФЗ. В противовес слабой конъюнктуре вторичного рынка, активность на первичных аукционах Минфинах была высокой. Объем размещения ОФЗ на аукционах в январе-феврале составил RUB 545 млрд по номиналу, из которых 98% пришлось на ОФЗ-ПД, причем 95% размещенного объема составили выпуски 26243 и 26244 срочностью более 10 лет. В феврале основными покупателями ОФЗ на аукционах стали СЗКО – они выкупили 54% размещений в феврале против 38% в январе. К середине марта Минфин полностью выполнил план по размещению ОФЗ срочностью 10+ лет в 1к24 г., разместив бумаги на сумму 634 млрд руб. по номиналу при плане 600 млрд руб.

Динамика выкупа аукционов ОФЗ по категориям участников, %

Касательно динамики котировок ОФЗ феврале, на фоне перетока интереса банков на первичный рынок давление на вторичный рынок повысилось, что обусловило рост доходности ОФЗ в феврале на 30-70 б.п. Несмотря на слабость вторичного рынка, спрос на первичных аукционах оставался высоким в январе-феврале. Минфин активно размещал долгосрочные ОФЗ-ПД, предоставляя премию к вторичному рынку, что в условиях предсказуемости аукционов (когда каждую неделю размещался либо выпуск ОФЗ-26244, либо ОФЗ-26243) стало одним из факторов давления на котировки этих ОФЗ. Предлагавшаяся в ходе первичных аукционов премия в отсутствие драйверов для разворота монетарной политики повысила привлекательность ставки на понижение котировок ОФЗ-26244 и ОФЗ-26243, учитывая постоянное предложения этих бумаг со стороны Минфина

Кривая доходности ОФЗ и изменение доходности за период

Рынок акций

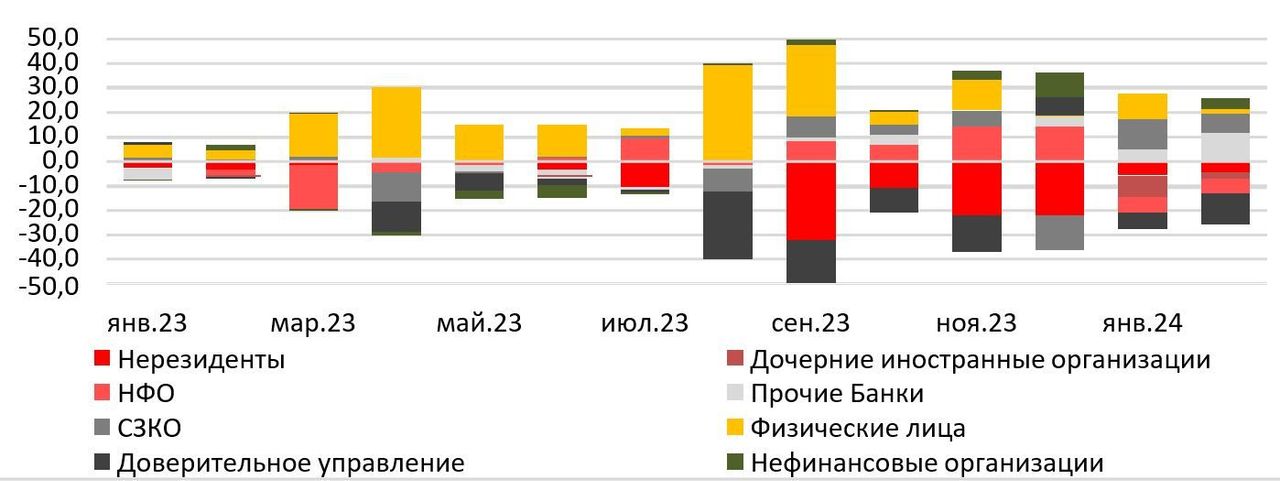

Банки — основные покупатели акций в 2024 г. Поведение участников рынка акций в 2024 г. заметно контрастирует с 2023 г. Роль физлиц снижается с декабря прошлого года, в то время как позиции институциональных инвесторов усиливаются. В январе- феврале основными нетто-покупателями акций стали СЗКО и прочие банки, на долю которых пришлось 68% нетто-покупок, в то время как доля физлиц составила лишь 23%. После некоторого роста в январе, в феврале интерес физлиц к акциям заметно сократился. В феврале доля физлиц в общем объеме нетто-покупок составила скромные 8%. В то же время, розничные инвесторы остаются основными участниками торгов акциями – в феврале их доля составила 76%, в январе – 75%.

Покупки (+) / продажи (-) акций по участникам, млрд руб.

Нерезиденты заметно сократили продажи. Крупнейшими продавцами акций в феврале стали НФО в рамках доверительного управления и за счет собственных средств (50% нетто-продаж). Одновременно существенно снизились продажи акций нерезидентами. В январе-феврале объем нетто-продаж акций нерезидентами упал до 10,2 млрд руб, что составляет менее половины от продаж в декабре 2023 г.

Резюмируя, в январе-феврале 2024 г. давление на рынок акций со стороны нерезидентов заметно сократилось, однако сократились и покупки со стороны розничных инвесторов. Поддержку рынку акций оказал банковский сектор.

Валютный рынок

Продажа валюты Банком России частично компенсировала ослабление рубля. Объем чистых продаж валюты крупнейшими экспортерами в феврале составил 10.4 млрд руб., что на 20% ниже январских продаж (12.9 млрд руб) и на 30% ниже показателя за декабрь 2023 г., когда объем продаж составил 14.8 млрд руб. В отчете ЦБ не комментирует, с чем связано сокращение объема продаж валютной выручки экспортерами. Дополнительное предложение валюты в феврале обеспечили продажи валюты банком России, связанные с использованием средств ФНБ, в размере 193,1 млрд руб в рублевом эквиваленте.

В первой половине февраля на фоне ожидания санкций, а также снижения объема продаж валютной выручки экспортерами курс рубля снижался, однако к концу месяца национальная валюта частично отыграла позиции: ослабление рубля в феврале составило 1.3%

Чистые продажи валюты крупнейшими экспортерами ($ млн)

Продажи (+)/покупки (-) иностранной валюты по категориям участников, млрд руб.

Доля внебиржевого валютного рынка в общем объеме валютных торгов в феврале сохранилась приблизительно на уровне предыдущих месяцев, составив 56%. В структуре внебиржевого рынка в феврале доля доллара составила 39,1% (против 30,5% на биржевом рынке).

https://www.finam.ru/