Компания не была на конференциях, но зато позвала на день аналитика. Была отдельная выставка по импортозамещению с партнерами компании и общение по поводу вышедшего отчета за 3 кв 2023 и недавних событий. Мы говорили, что было много вопросов. И мы принесли ответы на эти вопросы.

- почему именно им разрешили (в итоге не разрешили) купить долю в Мосбирже?

- зачем им эта доли в непрофильном активе?

- что это было с оповещениями на интерфаксе?

Про импортозамещение.

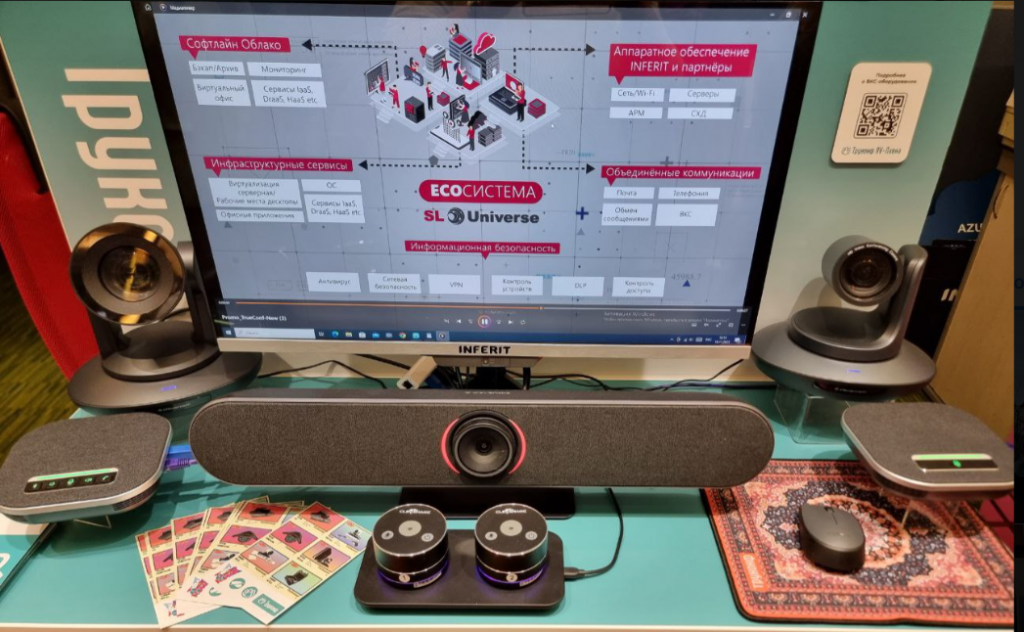

Немного продукции, которую компания помогает продавать производителям, получая дополнительную выручку, а также продавая свои разработки. Бизнес стремиться дать клиентам полный пакет и сервиса под их задачи.

В п 1-6 Softline — работает как партнер, помогая реализовывать продукцию в рамках комплексного предложения для бизнеса и гос клиентов:

1) TrueConf — крупнейший разработчик программных и аппаратных решений для видеоконференцсвязи и удаленной работы в России. Есть TrueConf Server — решение для видеосвязи, может работать в закрытой сети и объединять до 1500 абонентов в одной конференции. Клиенты и B2B/B2G, B2C, идет в госкомпании вместо продуктов Cisco, Logitech.

Сборка частично локальная, ну тут и далее будет примерно одинаково. Софт в реестре минцифры и локализован.

2) Принтеры Pantum. Pantum занимается исследованиями, разработками, проектированием, производством и продажей принтеров и расходных материалов, а также решений для печати, с линейкой продуктов, охватывающей форматы от A4 до A3, от монохромного до цветного, от принтера до МФУ, от оборудования до программного обеспечения. В РФ есть и высокопроизводительный принтер тоже — это 120 отпечатков в минуту. A3 будет скоро. Клиенты и B2B, B2C, их можно встретить в сетевых магазинах.

3 площадки в Китае. Некоторые модели в России. Крупноузловая сборка в РФ. Назвать это импортозамещением нельзя, ну т.е. есть принтеры, и на том спасибо. Cеть продаж у них охватывает более 80 стран и регионов по всему миру. Софт китайский, естественно.

3) Компания «Auqarius» — российский разработчик, производитель и поставщик компьютерной техники и ИТ-решений, системообразующее предприятие радиоэлектронной промышленности. B2B/B2G, B2C, идет в госкомпании. Много проектов в реестре Минцифры. Скорая помощь у них берет ударопрочные планшеты.

Компонентная сборка, включая печать плат, поверхностный монтаж компонентов и сборку изделий в РФ. Чипсет ключевой — как и у всех — наши Тайваньские собратья. Но были моноблоки на остатках чипов Эльбрус, который тоже делал TSMC. Все в реестре, заводы — Шуя + еще теперь Тверь с 2022. Мощность 2.5 млн устройств в год. Софт РФ — с реестром Минцифры.

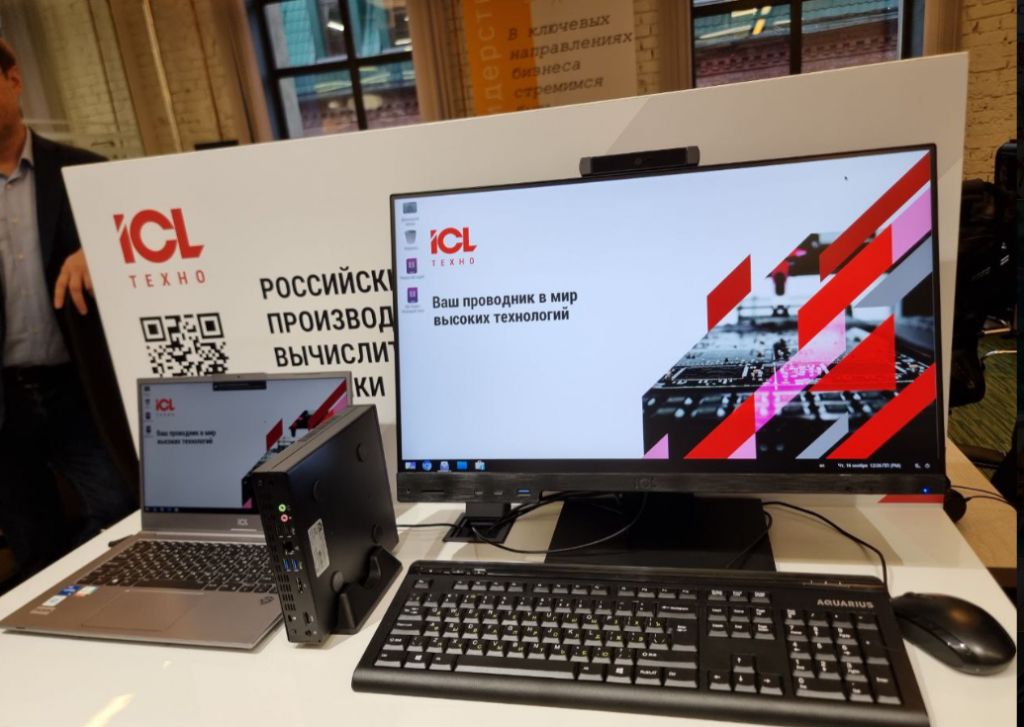

4) ICL Техно — российский производитель вычислительной техники Входит в группу компаний ICL, 32 года работает в ИТ-бизнесе; В ТОП-3 компаний по производству компьютерного оборудования в России по версии «Эксперт РА». Из интересного в продуктах бизнес ноут весом 990 грамм. B2B/B2G, B2C, идет в госкомпании. Берут образовательные учреждения, медики, МФЦ.

Будет реестр Минцифры. Казань (резидент особой экономической зоны «Иннополис».) на — площади 8 тыс квм, выпуск 300 тыс плат и до в перспективе 1 млн, полный цикл производства и до 2 сотен видов продукции. Чипсет ключевой — наши Тайваньские собратья. Чипсеты у всех одни и те же. Логистика распределена, если санкциями будут отрезать от поставок, то ответ про разные пути логистики, которые не подлежат раскрытию. Мощность производства — до 300 000 изделий в год. Совместимость ПО — стадия тестирования для Минцифры.

5) Систэм Электрик — российская компания (экс IPC, от Schneider Electric). Оборудование для распределения электроэнергии и промышленной автоматизации. Игроки типа Шнайдер, Ле Гранд очень не хотели уходить, пока их уже угрозами не выгнали (выгоняла не Россия, если что). Но они продолжают поставки запчастей через третьи страны. Тут все как всегда. B2B, B2C. ИБП и оборудование для ЦОД. Китай, и отверточная сборка — СПБ и Удмуртия.

Не локализовали еще. Короче — тут как Pantum. Хотя если серьезно, то вот в этой части есть сильная база наших инженеров, распайка по нашим схемам, но заводы китайские, которые делают все для всех. ПО — тут набор разных инструментов для работы с ЦОД.

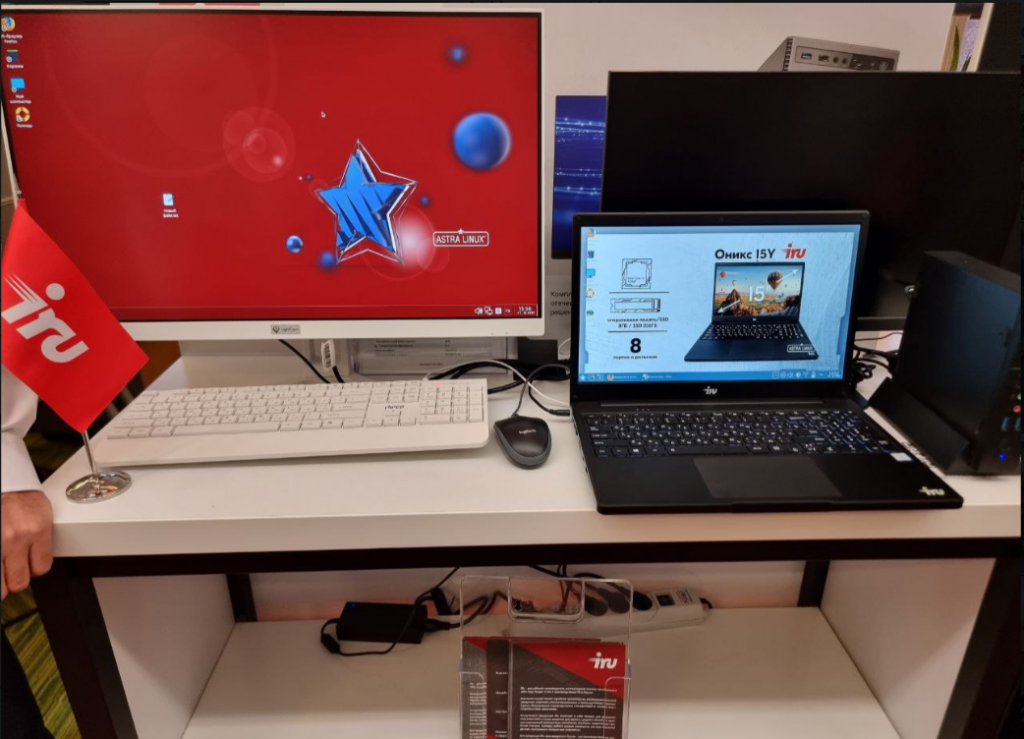

6) iRU – российский производитель компьютерной техники, основанный в 2002 году, крупнейшим широкопрофильным дистрибьютором России. iRU входит в топ-3 российских производителей ПК. Системные блоки, моноблоки, тонкие клиенты, часть продуктов реестре. Конкуренция и с Китаем, да и сейчас в реестровом сегменте около 30 игроков, а 2 года назад было 5 игроков. B2B, B2C, B2G. Нефтегаз переходит на реестровое оборудование, да и госзакупок тоже хватает.

Пайка матплат. Текстолит в РФ: класс текстолита надо 6-8 уровня, а РФ может качественно 4 слоя делать. Производство до 1 млн устройств в год. В перспективе будет память на российских чипах — SSD, оперативка. BIOS включен в реестр ПО РФ.

Продукты B2C широко доступные в М-видео, флагман — Ситилинк и др.

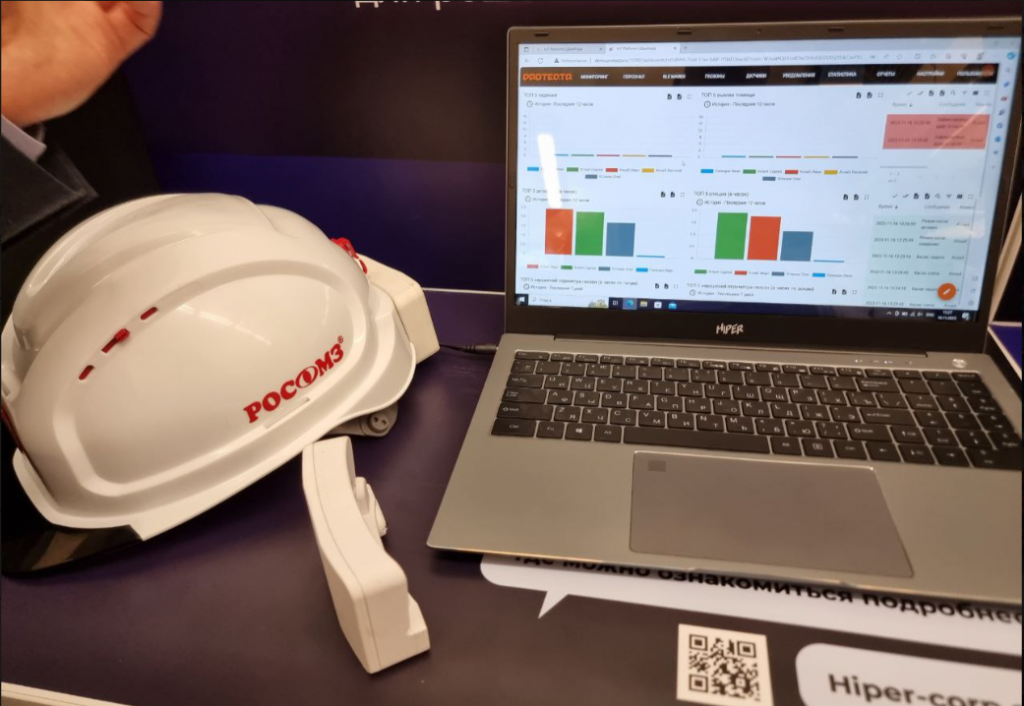

7) Программно-аппаратный комплекс «Умные каски» А вот тут продукт уже дочерней компании Softline. Система мониторинга с креплением на касках.

Есть акселерометр на каске (падения/травмы), трекинг кто и где находится, влажность на рабочем месте, давление чтобы высоту измерять. Меряет средние температуры в зоне проведения работ. Есть даже разметка геозон — «предопасная» пищит как парктроник, «опасная» когда орет нон-стоп и «зона временного пребывания» для атомной промышленности. Меряет время работы с каской и без.

При работе в городской застройке позволяет мониторить до 5 км. В Москве есть проблема с РЭБ сейчас. B2B/B2G. Берет Росатом, да и другие производства. Будет реестр локальной продукции. Большая часть производства локальна.

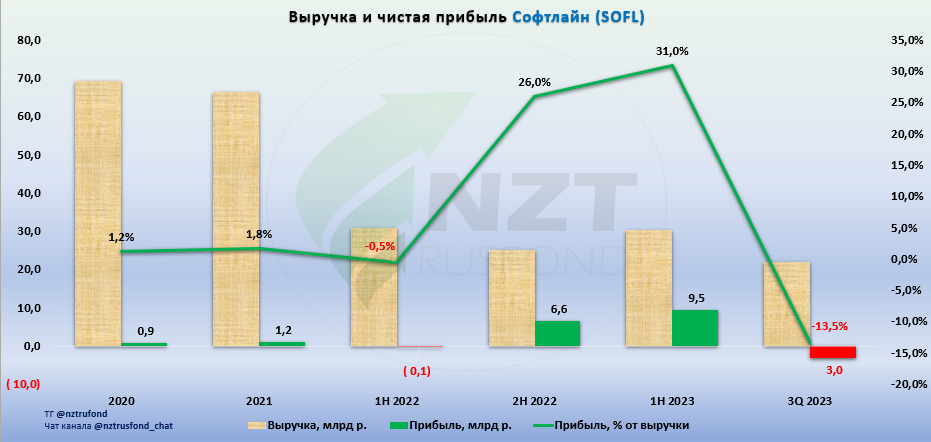

- В 3 квартале оборот достиг 22,1 млрд рублей, увеличившись на 52,3% по сравнению с аналогичным периодом прошлого года и впервые за последние 2 года показал положительную динамику.

- Доля собственных решений в обороте 27% против 18% годом ранее.

- Валовая прибыль 5,7 млрд руб х4 раза г/г до, прибыльность 26% от оборота против 10,8% годом ранее

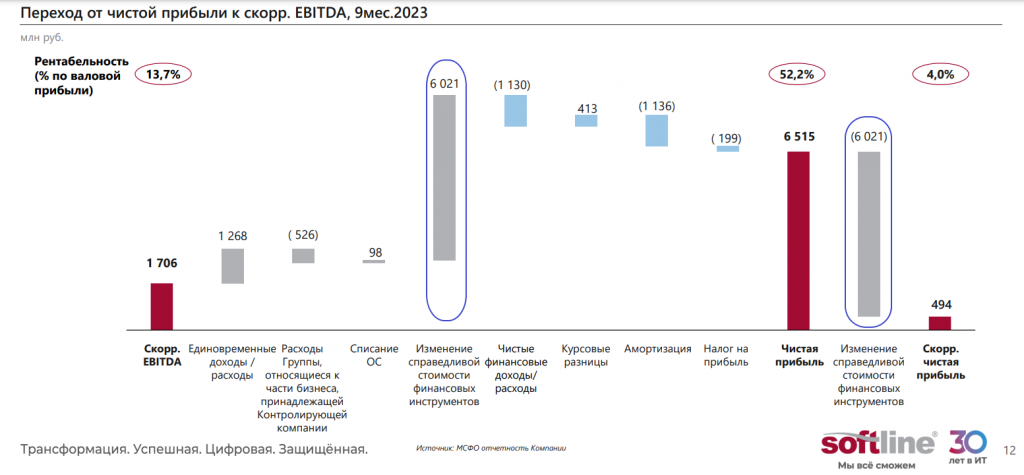

- Чистый убыток -3 млрд руб против прибыли в 49 млн руб. годом ранее. Но тут были разовые факторы. Не переживаем.

Скорректированная EBITDA составила 610,4 млн рублей против отрицательного значения, зафиксированного в 3 квартале 2022 года.

За последние 12 месяцев (с 1 октября 2022 года по 30 сентября 2023 года) скорректированная EBITDA достигла 4,3 млрд рублей.

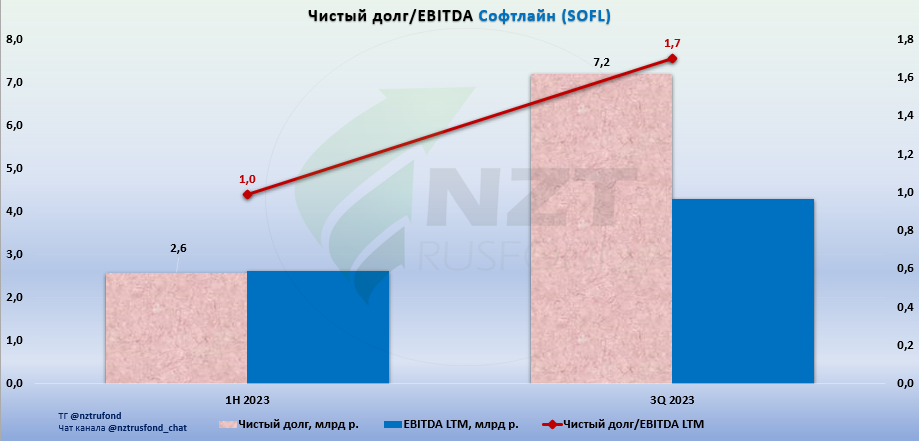

Скорректированный чистый долг, который считает сама компания почти утроился за квартал с 2,6 млрд руб до 7,2 млрд руб. Скорр. EBITDA/скорр. чистый долг 1,7х против 1,0х кварталом ранее и вырастет еще сильнее. Деньги нужны на развитие бизнеса сделками M&A.

Комментарий менеджмента:

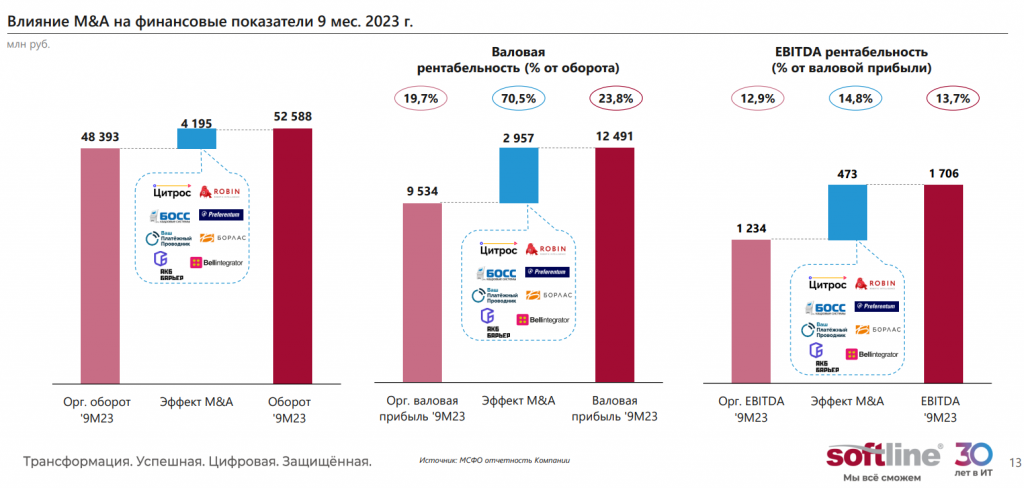

Владимир Лавров, CEO ПАО «Софтлайн»: Финансовые результаты Софтлайн продолжают демонстрировать уверенную положительную динамику по всем ключевым показателям, особенно важным для нашего бизнеса — обороту, валовой прибыли и рентабельности. Бизнес продолжает расти как органически, в чем нам помогает благоприятная рыночная конъюнктура и наша сильная команда специалистов, так и неорганически — за счет успешных M&A сделок.

Мы продолжаем опережающими темпами воплощать в жизнь нашу стратегию, ориентированную на расширение собственного продуктового предложения, и ее результаты более чем видны в финансовых показателях Софтлайн. По итогам 9 месяцев 2023 года доля валовой прибыли от продажи собственных решений Группы практически сравнялась с долей валовой прибыли от сторонних решений. Благодаря таким изменениям в последнее время в каждом новом периоде значения рентабельности оборота по валовой прибыли достигают рекордных для Компании значений.

Прогноз 2023: рост оборота +20% г/г к 85 млрд руб. Валовая прибыльность 20%+ или 17 млрд руб. Скорр. EBITDA по планам 3+ млрд руб с прибыльностью в 18%.

Теперь к важным моментам и вопросам:

Наняли еще почти 800 чел. На 30 июня было 7300. +100 сейлз и остальное сервис и разработка. Работа с МСБ и телесейлз — это, в основном, Воронеж. Персонал оттуда работает дешево и качественно.

Кадры и Сбыт партнёрской продукции — тут интересно, что платят продажникам 50 сам софтлайн / 50 партнеры путем компенсации затрат. Такая схема очень хороша в расчете на международную экспансию. В этом направлении есть опытные люди из старой групп с Noventiq — cтарший специалист по Apple, ключевой персонал по Microsoft тоже остался.

Частично некоторые сотрудники Софтлайн работают и на Софтлайн и на Noventiq. Соглашения о неконкуренции с Noventiqнету, но продукты разные. Так что тут нормально, да и это пока идет переходный период разделения бизнеса.

Что с пакетом Мосбиржи? Это старая история, сейчас это уже не происходит, и обращать на это не стоит внимания. Вот так и ничего больше рассказать не могут. Примем к сведению.

Что с недавним техническим сбоем Интерфакс? По формальному признаку юристам надо было заменить старые сообщения. Заменить задним числом нельзя. Надо старые удалить и новые выложили. Честно — не ждали такой бурной реакции, сделали выводы, что надо предупреждать заранее и в блоге и сотрудников СМИ, чтоб не было паники.

Под что тогда допка?

6 июля еще было решение. Будет размещение на дочернюю компанию. Там ISIN другой! И до 3 мес будет идти объединение ISIN.

Нужна она для финансирования роста — это или — обмен на доли акционеров компании-мишени, или подъем денег с рынка путем продажи этих акций и потом передачи денег для акционеров компании-мишени. Важно, что пролива в биржевой стакан не будет, если будет монетизация в рынок, то только через механику SPO с сбором заявок через книгу.

Что по экономике покупок?

Приобретаем компании-мишени по 2.5 ЕБИТДА, сами стоим 8. Пока еще потенциальные покупаемые бизнесы не задирают ценники, а самих мишеней около 2 десятков в пайплайне для M&A. Эффект от приобретений повышает КПД и прибыльность работы компании. Это хороший рост.

Дивполитика — начнется 24й год и от нее 25% или минимум 1 млрд.

Гдр Noventiq остатки на отс — нет решения. Это около 3 млн бумаг — те, кто иностранец и ему надо было разрешение правкомиссии, те, кто проспал обмен, ну кому брокер не исполнил. Около 2 тыс обращений собрали через сайт, но пока решения нет и не известно будет ли и когда.

На ОТС это выглядит вот так. Торговать этим, конечно же, не надо.

А почему вместо допки сначала не потратите с баланса непрофильные ценные бумаги, которые накупили?

Хотим выйти из них, но желательно подороже. а допка ж старое решение было. Мы зато воспользовались и очень профессионально.

Итого:

Мы покупали ГДР Noventiq под идею получения 3 акций Софтлайн (1 сразу пришла и окупила полностью ГДР с микроплюсом около 4-5%) ждем еще 2 акции за следующие 2 года.

Вы новичок на рынке и только набираетесь опыта на бирже? Можете учиться у опытных инвесторов, повторяя сделки за профессионалами на сервисе «Финам Автоследование».

Дивполитика Софтлайн сейчас 25% от МСФО. Но старт выплат будет не ранее, чем по итогам 2024 года.

Мы получили пояснение по части допэмисии, которая вызвала вопросы на рынке и остудила котировки. В 2024-2025 гг будет солидная синергия купленных бизнесов ПО, собственных маржинальных продаж из-за перехода на отечественное ПО и доп. выручки от партнерской работы по продаже оборудования.

Стоит отметить, что компания работает в общем тренде рынка: в первую половину года на низах ключевой ставки мы видели вал размещений облигаций (дешевый долг), а теперь на высокой ставке, но жадном рынке физлиц мы видим размещения уже акционерного капитала через IPO и допэмиссии. Теперь этот капитал дешевле долгового и позволяет финансировать работу компаний.

Пока котировки компании остыли вслед за рынком и новостями. Микродивидендами тут их не поднять, но для тех, кто прошел отсечку обмена это не проблема, следующая отсечка на получение первого бонусного пакета будет через год, а если акции будут дешевы, то под отсечку надо меньше капитала, чтоб восстановить позиции в штуках, получая бесплатные акции.

https://www.finam.ru/